Todo lo que tienes que saber de las deducciones personales

Todas las personas físicas que determinen su Impuesto Sobre la Renta (ISR) anual a través de la declaración anual, pueden reducir/deducir de sus ingresos totales las deducciones personales mencionadas en el artículo 151 de la Ley del ISR.

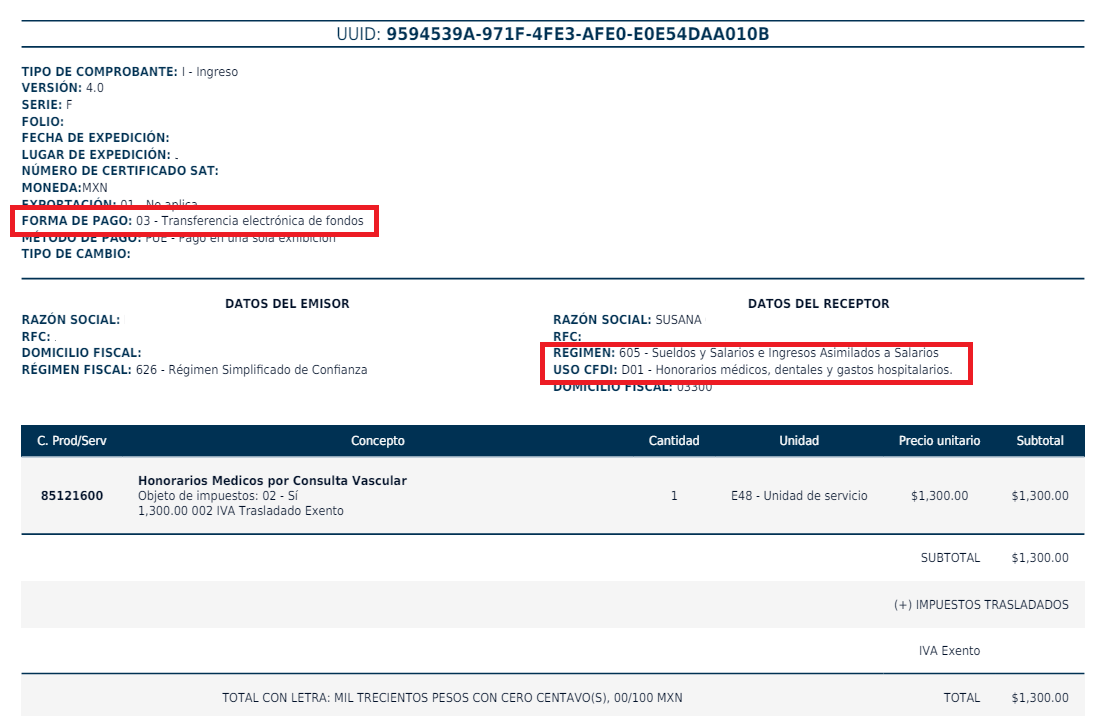

Honorarios médicos, dentales y gastos hospitalarios

Se consideran las deducciones personales derivadas de gastos por:

- honorarios médicos

- dentales

- de enfermeras (RLISR)

- nutriólogos, psicólogos

- hospitalarios

- análisis, estudios clínicos o

- prótesis; compra o alquiler de aparatos para el restablecimiento o rehabilitación

- medicinas adquiridas en instituciones hospitalarias

- compra de lentes ópticos graduados (que corrijan defectos ópticos), este último hasta por $2,500.00, en el ejercicio.

Consideraciones importantes:

- El uso del CFDI debe ser D01 (Honorarios médicos, dentales y gastos hospitalarios).

- La factura debe ser proporcionada por personas con título profesional legalmente expedido y registrado por las autoridades educativas competentes.

- En caso de incapacidad o discapacidad, deberás contar con el certificado o la constancia de incapacidad expedida por las instituciones públicas del Sistema Nacional de Salud.

- Dicha deducción puede ser para sí mismo, cónyuge, ascendiente o descendiente y que dichos beneficiarios sean dependientes económicos.

- ESTOS GASTOS NO PUEDEN SER PAGADOS EN EFECTIVO

Gastos funerarios

Serán deducibles hasta el año de calendario en que se utilicen los servicios.

Recuerda que No son deducibles:

- Servicios funerarios a futuro, planes de previsión, seguros de vida y de gastos funerales, ya que únicamente son deducibles los efectivamente ejercidos en el año.

- El 100% de tu factura cuando incluya otros conceptos no deducibles como servicio de cafetería y/o exhumación.

- Gastos cuando no exista el comprobante fiscal correspondiente, emitido en el ejercicio que aplique.

- Gastos funerarios de tus mascotas.

El uso del CFDI debe ser D03 (Gastos funerales).

Donativos

Deben ser emitidos por una donataria autorizada. Puedes consultar las donatarias autorizadas, en el Directorio de Donatarias Autorizadas

Consideraciones importantes:

- El límite para deducir donativos es considerando los ingresos acumulables del ejercicio inmediato anterior, hasta el 7% para los otorgados a donatarias autorizadas y hasta el 4 % para los otorgados a la Federación.

- Deben otorgarse a donatarias autorizadas o a la federación.

El uso del CFDI debe ser D04 (Donativos).

Aportaciones Complementarias

Puedes deducir aportaciones complementarias de retiro y aportaciones voluntarias realizadas directamente a tu subcuenta, siempre que cumplan con los requisitos de permanencia.

Son deducibles las aportaciones que serán destinadas exclusivamente para ser utilizadas cuando el titular llegue a la edad de 65 años o en los casos de invalidez o incapacidad para realizar un trabajo personal remunerado de conformidad con las leyes de seguridad social.

Deben haberte emitido un CFDI con la la clave de Uso D06 (Aportaciones Voluntarias al SAR).

- El CFDI debe tener el complemento "Planes de retiro"

- El tipo de aportación o depósito de ese complemento, debe ser:

- Aportaciones voluntarias o complementarias efectuadas en términos del artículo 151, fracción V de la LISR o

- Aportaciones adicionales efectuadas en términos del artículo 258 del Reglamento de la LISR).

Esta deducción no puede exceder del 10 % de los ingresos acumulables del ejercicio y sin exceder del equivalente a cinco veces la UMA anual.

Primas por seguros de gastos médicos

Los pagos de primas por seguros de gastos médicos complementarios o independientes de los servicios de salud públicos.

- Son deducibles los pagos realizados para ti, y en su caso, tu cónyuge, concubino(a), ascendientes o descendientes en línea recta.

- Deben corresponder a Pólizas de gastos médicos.

- No son validas las facturas que correspondan a seguros por: Recargos, Deducibles, Comisiones, Asesorias, Coaseguros, Endosos y Administraciones de fondos

La clave de uso del CFDI debe ser D07 (Primas por seguros de gastos médicos).

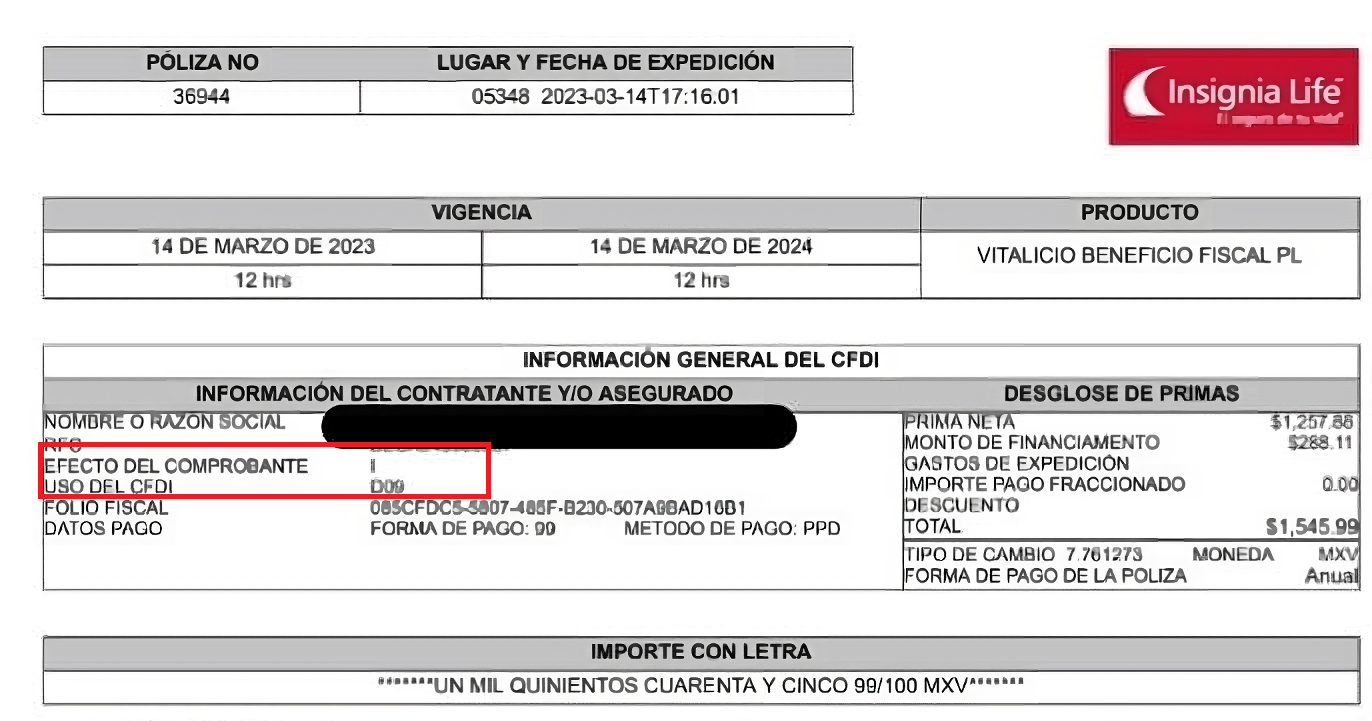

Depósitos en cuentas especiales para el ahorro

- Puedes deducir depósitos en cuentas personales especiales para el ahorro.

- Pagos de primas de seguros para el retiro, que tengan como base planes de pensiones relacionados con la edad, jubilación o retiro y adquisición de acciones de sociedades de inversión.

Siempre que cumplan con los requisitos de permanencia y los realices antes de presentar la declaración anual.

El monto de los depósitos, pagos o adquisiciones no deben exceder en el año de $152,000, considerando todos los conceptos.

Deben haberte emitido un CFDI con la la clave de Uso D09 (Depósitos en cuentas para el ahorro, primas que tengan como base planes de pensiones).

El CFDI debe tener el complemento "Planes de retiro". El tipo de aportación o depósito de ese complemento, debe ser: Depósitos a cuentas especiales, prima de seguros o adquisición de acciones, efectuadas en términos al artículo 185 de la LISR.

- Quieres conocer más acerca de esta estrategia fiscal exclusiva para personas fisicas visita el blog: Maximiza tus beneficios fiscales: Aprovecha el estímulo fiscal del artículo 185 LISR

- Quieres contratar tu ahorro deducible, contacta a nuestro asesor patrimonial aquí.

Colegiaturas

La cantidad pagada que se podrá deducir de colegiaturas a instituciones educativas privadas con autorización o reconocimiento de validez oficial, no deberá exceder por cada uno de los alumnos los límites anuales de deducción que para cada nivel educativo corresponda, conforme a los siguientes topes:

| Nivel Escolar | Tope deducible anual |

| Preescolar | $14,200 |

| Primaria | $12,900 |

| Secundaria | $19,900 |

| Profesional técnico: | $17,100 |

| Bachillerato o su equivalente | $24,500 |

Consideraciones importantes:

- No serán deducibles otros conceptos como inscripción, reinscripción, becas o apoyos económicos, entre otros.

- Cuando se tengan dos niveles escolares en el mismo año para el mismo alumno; podrás deducir el mayor.

- Cuando recuperes algún monto de la colegiatura pagada, únicamente será deducible el importe por la diferencia no recuperada.

- El emisor del CFDI debe estar contenido en el padrón de escuelas, el cual puedes consultar en la página de Internet del SAT.

La clave de uso del CFDI debe ser D10 (Pagos por servicios educativos (colegiaturas).

El CFDI debe contar con el Complemento Educativo IEDU, con los datos de:

- Nombre del alumno

- CURP

- Nivel escolar

- Clave de Reconocimiento de Validez Oficial de Estudios (REVOE).

¡Importante! Aunque en la versión impresa del CFDI aparezcan los datos citados, deberás asegurarte que existan también en el archivo xml que te entrega el emisor.

Transportación escolar

Aplica para pago de transporte escolar cuando éste sea obligatorio en los términos de las disposiciones jurídicas del área donde la escuela se encuentre ubicada o cuando para todos los alumnos se incluya dicho gasto de colegiatura.

Puedes deducir los pagos realizados para tus descendientes en línea recta.

Deberás cerciorarte que en tu comprobante, el monto que corresponda por concepto de transporte escolar esté separado de los otros gastos escolares.

La clave de uso de CFDI debe ser D08 (Gastos de transportación escolar obligatoria).

Créditos Hipotecarios

El monto de los intereses reales efectivamente pagados por créditos hipotecarios contratados con los integrantes del sistema financiero, cuando el capital sea destinado a la adquisición de la casa habitación del contribuyente, no exceda de 750, 000 UDIS.

¡Importante!

El importe a deducir por créditos hipotecarios no se obtendrá del CFDI, sino de la Declaración Informativa de Intereses que se deberá presentar la Institución Financiera con la que tienes tu crédito hipotecario destinados a casa habitación, a más tardar el 15 de febrero de cada año.

El importe que se considera para este tipo de deducción es el correspondiente al interés real.

Recomendaciones

El monto total por deducir, no podrá exceder de la cantidad que resulte menor entre el 15% del total de tus ingresos o 5 UMA´s elevadas al año.